Altersvorsorge

Basisvorsorge

Was ist die gesetzliche Rente?

Heute ist die gesetzliche Rentenversicherung die wichtigste Säule der Alterssicherung in Deutschland. Sie kennt verschiedene Altersrenten mit unterschiedlichen Altersgrenzen und Zugangsbedingungen. Die Altersgrenzen der meisten Altersrenten sind fließend. Wer früher in Rente gehen will, muss aber mit Abschlägen rechnen. Es empfiehlt sich regelmäßig, seinen persönlichen Rentenbescheid zu überprüfen. Weiterführende Informationen erhalten Sie unter www.deutsche-rentenversicherung.de.

Was ist die Rürup Rente?

Die Basisrente (auch als Rürup‐Rente bekannt) gehört wie die gesetzliche Rentenversicherung zur ersten Säule der Altersvorsorge. Die Aufwendungen für eine Basisrente können im Rahmen der Einkommensteuererklärung steuermindernd angesetzt werden. Die Beitragshöhe kann der Sparer selbst bestimmen und in der Regel flexibel senken oder aufstocken. Sie soll inbsesondere jenen Bürgern eine Basisversorgung bieten, die keine Riester-Rente abschließen dürfen, zum Beispiel viele Selbständige und Freiberufler.

Wie funktioniert die Rürup Rente?

Mit Rürup-Sparen werden Beiträge bis zu 22.172 Euro (Verheiratete: 44.344 Euro) pro Jahr gefördert anlegen. Anders als bei der Riester Rente gibt es hier keine Zulagen, sondern ausschließlich Steuervorteile. Einzahlungen sind dabei zu einem großen Teil steuerfrei, unterliegen jedoch bei der anschließenden Verrentung des Kapitals der Steuer. Während der Ansparphase ist die Rürup Rente sehr flexibel. Es gibt keine Mindestbeiträge. Das Kapital der Rürup Rente wird nur als lebenslange Rente ausbezahlt und ist nicht vererbbar.

Riester-Rente

Was ist eine Riester-Rente?

Über 16 Millionen Riester-Verträge wurden in Deutschland bereits abgeschlossen. Die Riester-Rente ist eine freiwillige und private Zusatzversorgung, die der Staat mit Zulagen für Sparer und deren Kinder sowie Steuererleichterungen unterstützt. Jeder, der in der gesetzlichen Rentenversicherung pflichtversichert ist, kann zusätzlich privat mit der Riester-Rente vorsorgen. Dazu gehören zum Beispiel Auszubildende, Arbeitnehmer und Beamte. Jederzeit kann ein Riester-Sparer seine Beiträge verändern – oder sie sogar ganz aussetzen. Auch eine wohnwirtschaftliche Verwendung ist unter bestimmten Umständen möglich. Gedacht ist die Riester-Rente in erster Linie als Zusatzbaustein zur gesetzlichen Rentenversicherung.

Wie funktioniert die Riester Rente?

Riester-Sparer können selbst entscheiden, wie hoch deren Beiträge für den Riester-Vertrag sein sollen. Es muss jedoch ein Mindesteigenanteil von 4% des Vorjahresbruttoeinkommens geleistet werden, damit die Riesterzulagen voll gezahlt werden. Bei einer kleineren Einzahlung werden die Zulagen anteilig gekürzt. Es muss aber mindestens jährlich ein Sockelbetrag von 60 Euro in den Riester-Vertrag eingezahlt werden. Eine Riester kann entweder auf einer Rentenversicherung basieren oder als fondsgebundener Vertrag abgeschlossen werden.

Beispielhaftes Angebot & Praxistipp

Beim Abschluss eines Riester-Vertrages in einer Lebens-/Rentenversicherung oder in einem Fondssparplan werden Provisionen und sonstige Abschlusskosten in der Regel über fünf Jahre von den eingezahlten Beiträgen abgezogen (sog. „Zillmerung“). Dies verursacht hohe Anlaufkosten und reduziert die Flexibilität des Sparers. Startet der Riester-Sparer zum Beispiel mit dem Maximalbeitrag von 175 Euro im Monat (2.100 Euro p.a.), so belaufen sich die hochgerechneten Abschluss- und Vertriebskosten in den ersten 5 Jahren auf 3.485 Euro bei einer angenommenen Vertragslaufzeit von 30 Jahren.

Die Abschluss- und Vertriebskosten in Höhe von 5,5 Prozent werden hierbei in fünf Jahresraten von den Beiträgen abgezogen (sogenannte „Zillmerung“), wodurch das Geld nicht zur Anlage für den Riester-Sparer zur Verfügung steht!

Beginnt der Sparer jedoch zunächst mit dem Mindestbeitrag von 5 Euro im Monat (60 Euro p.a.), so stehen hier lediglich 108 Euro Abschlus- & Vertriebskosten in den ersten 5 Jahren zu buche. Sonderzahlungen und Beitragsanpassungen sind ab der zweiten Rate möglich und unterliegen nicht der sogenannten „Zillmerung“. Auf diese Beiträge wird wie bei einem regulären Fondskauf abhänig und am Tage der Einzahlung der entsprechende Ausgabeaufschlag berechnet. Mit diesem „Trick“ werden nicht von Beginn an hohe Provisionen auf den „Startbeitrag“ fällig, der Kunde bleibt flexibel und kann den Vertrag anschließend problemlos an seinen gewünschten Beitrag anpassen.

Betriebliche Altersvorsorge

Was ist die betriebliche Altersvorsorge?

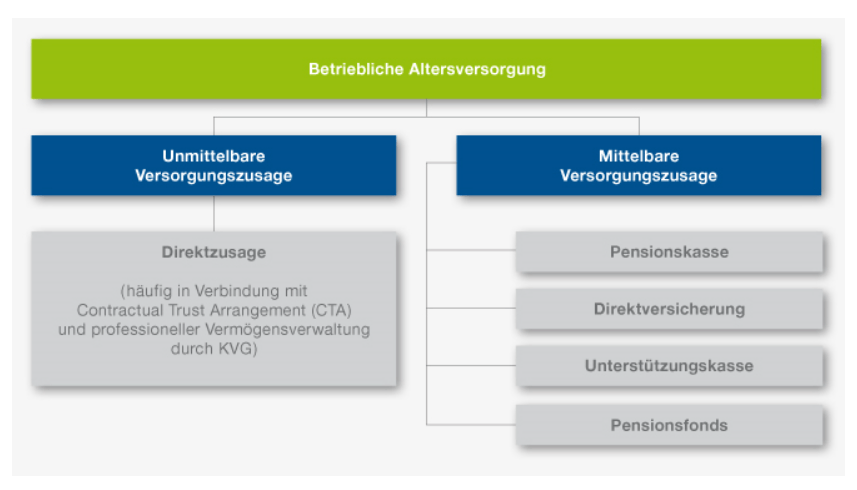

Zur Durchführung der betrieblichen Altersversorgung stehen verschiedene Wege zur Verfügung. Man unterscheidet zwischen Direktzusage, Unterstützungskasse, Direktversicherung, Pensionskasse und Pensionsfonds. Den Durchführungsweg bestimmt der Arbeitgeber. Anspruch des Arbeitnehmers besteht jedoch mindestens auf Entgeltumwandlung durch eine Direktversicherung. Über Umsetzungsmöglichkeiten beraten wir Sie als Arbeitgeber oder Arbeitnehmer gerne. Insbesondere für Geschäftsführer einer GmbH ergeben sich hier große Vorteile!

Wie funktioniert eine betriebliche Altersvorsorge?

Arbeitnehmer können bis zu vier Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung steuerfrei und sozialabgabenfrei in einen betrieblichen Altersvorsorgevertrag einzahlen. Die Beiträge werden direkt vom Gehalt abgezogen und sind damit im Rahmen von Höchstgrenzen steuerfrei. Viele Arbeitgeber beteiligen sich darüber hinaus an den Beiträgen, zum Beispiel über vermögenswirksame Leistungen. Welcher Durchführungsweg innerhalb der betrieblichen Altersvorsorge für Unternehmen und Mitarbeiter geeignet ist, hängt von einer Vielzahl von Faktoren ab. Weitere Informationen erhalten Sie bei einem persönlichen Beratungsgespräch.

Private Zusatzvorsorge

Was ist eine private Rentenversicherung?

Mit einer privaten Rentenversicherung kann man selbständig fürs Alter vorsorgen. Dies geschieht durch Abschluss einer Sofortrente gegen Einmalbeitrag oder durch den langfristigen Vermögensaufbau über ratierliche Einzahlung. Der Kunde erhält anschließend eine lebenslange Rente, die sich aus seinen eingezahlten Beiträgen, einem garantierten Zinssatz und erwirtschafteten Überschüssen zusammensetzt. Die private Rentenversicherung lässt sich durch Zusatzversicherungen ergänzen. Im Gegensatz zur Lebensversicherung beinhaltet diese Form der Altersvorsorge keinen Todesfallschutz.

Was ist eine Kapitallebensversicherung?

Millionen Deutsche haben historisch mit einer Lebensversicherung vorgesorgt. Im Zuge immer weiter fallender Zinsen verändert sich das Produktspektrum und die Ausgestaltung der klassischen Kapitallebensversicherung deutlich. Herkömmliche Produkte mit minimalen Garantiezinsen entsprechen häufig nicht mehr den Anforderungen der Verbraucher. Die Kapitallebensversicherung ist eine Kombination aus Sparvertrag für den Versicherten und Todesfallschutz für die Hinterbliebenen: Erlebt der Versicherte das Ende der Laufzeit, bekommt er das Geld ausbezahlt.

Was ist ein Sparplan mit Investmentfonds?

Die einfachste Form sich mit der Geldanlage in Fonds vertraut zu machen ist ein Sparplan. Bei Sparplänen zahlt der Sparer regelmäßig einen bestimmten Betrag ein – das geht meist schon ab 25 Euro pro Monat. Von den Sparraten werden Fondsanteile gekauft. Bei Fondssparplänen profitiert der Sparer auch vom Durchschnittskosteneffekt, da bei jeder Sparrate zu einem unterschiedlichen Kurs gekauft wird. Langfristig ergibt das einen günstigen durchschnittlichen Kaufpreis.

Wie funktioniert ein flexibler Sparplan?

Der Fonds-Sparplan ist für viele Anleger der bequemste und flexibelste Weg, um Vermögen aufzubauen. Der Sparplan vereint viele Vorteile:

- flexible Sparraten ab 25 Euro

- keine feste Laufzeit

- Anpassung der Sparrate jederzeit möglich

- Durchschnittskosteneffekt beim Fondserwerb

- jederzeitige Verfügungsmöglichkeit zum Tagespreis

Ruhestandsplanung

Was ist Ruhestandsplanung?

Der Ruhestand sollte die Zeit für die entspannten Jahre des Lebens sein. Deshalb ist es wichtig, die Finanzen im Griff zu haben und schon heute die Weichen richtig zu stellen. Sie besitzen vielleicht Immobilien, haben für den Fall der Pflegebedürftigkeit vorgesorgt, genießen Anspruch auf gesetzliche Rente und auch Riester und Rürup sind keine Fremdwörter für Sie? Dann sind Sie auf einem guten Weg! Wir helfen Ihnen gerne bei Ihrer Finanz- und Ruhestandsplanung und informieren Sie über passende Lösungen im und auf dem Weg zum Ruhestand!

Wie funktioniert Ihre Ruhestandsplanung?

Bei der Ruhestandsplanung erstellen wir gemeinsam mit Ihnen eine Vermögensbilanz zum Ist-Zeitpunkt und projizieren die Entwicklung bestehender Vorsorgeverträge und Kapitalanlagen zu Ihrem gewünschten Renteneintritt. Anschließend weisen wir Sie auf vorhandene Versorgungslücken hin und besprechen mit Ihnen die Möglichkeit der Vorsorge. Die Planung des Ruhestandes funktioniert dabei wie die Planung einer Reise. Zunächst hinterfragen wir Ihr Ziel, dann unterhalten wir uns über Ihr Startvermögen, Ihr monatliches Budget, den Faktor Zeit und die erwartete Entwicklung Ihrer Vermögenswerte.

Zweitmarkt für Versicherungen

Was ist der Zweitmarkt für Versicherungen?

Lebenssituationen ändern sich. Über eine Million Menschen kündigen deswegen jedes Jahr ihre Lebensversicherung vorzeitig. Verbraucherschützer warnen jedoch vor einer vorzeitigen Kündigung der Lebensversicherung, denn häufig entsteht dabei ein Verlust. Die Lösung heißt Zweitmarkt: hier können Sie Ihre Lebensversicherung verkaufen, statt zu kündigen. Wir empfehlen den Verkauf an Policen Direkt, dem Marktführer im Zweitmarkt für Lebensversicherungen.

Wie funktioniert der Zweitmarkt für Versicherungen?

Zunächst tragen Sie Ihre Daten in den Online-Rechner ein. Anschließend erhalten Sie eine E-Mail mit Informationsvollmacht. Schicken Sie diese Vollmacht unterschrieben mit einer Kopie Ihres Versicherungsscheins per Post oder Fax an uns zurück. Policen Direct berechnet daraufhin für Sie den Kaufpreis und macht Ihnen kostenfrei und unverbindlich ein Angebot für den Ankauf Ihrer Lebensversicherung. Wenn Sie das Angebot annehmen, wird ein Kaufvertrag abgeschlossen und der Kaufpreis auf Ihr Konto überwiesen.